Inscription à la ZEK : combien de temps ?

Si vous avez l’intention de contracter un nouveau crédit, la Centrale d’information de crédit (ZEK) devrait vous être familière. Elle joue souvent un rôle décisif dans la question de savoir si vous allez obtenir un crédit ou non. En effet, toutes les opérations de crédit sont enregistrées par la ZEK et consultées par les prêteurs dans le cadre de l’examen de la solvabilité. Mais combien de temps les inscriptions à la ZEK restent-elles et que signifie une telle inscription ? Nous répondons à toutes ces questions dans cet article.

ZEK : Qu’est-ce qui se cache derrière ce sigle ?

Que vous souhaitiez prendre un leasing ou un crédit, les inscriptions dans la ZEK sont déterminantes pour l’octroi de votre prêt. La Centrale d’information de crédit est une base de données suisse indépendante sur la solvabilité qui collecte et gère des informations sur toutes les opérations de crédit d’une personne, qu’elles soient positives ou négatives.

La ZEK fonctionne donc comme une sorte d’organe de protection et de contrôle du crédit et contribue à minimiser le risque de pertes de crédit. Toutefois, elle ne stocke pas seulement des informations sur les crédits aux particuliers, mais aussi sur les contrats de leasing, les cartes de crédit et d’autres obligations financières.

Un coup d’œil sur l’entrée ZEK

De nombreuses personnes deviennent nerveuses lorsqu’elles entendent le terme « inscription à la ZEK ». Pourtant, une telle inscription est en fait quelque chose de tout à fait normal. En fait, pratiquement tous les citoyens suisses adultes ont une inscription ZEK, pour autant qu’ils possèdent au moins une carte de crédit.

Une inscription ZEK n’est qu’un enregistrement de vos obligations financières. Il contient des informations telles que les montants de crédit ouverts, l’historique des paiements, les durées des crédits et d’autres données pertinentes. Chaque fois que vous contractez un crédit ou un engagement financier, une entrée correspondante est créée dans votre dossier ZEK.

La plupart des banques et des prêteurs suisses vérifient vos inscriptions au ZEK avant de vous accorder un crédit. Une inscription négative peut donc avoir un impact négatif sur votre solvabilité et conduire à ce que des crédits vous soient proposés à des conditions moins favorables, voire à ce que vous soyez refusé.

Quelles informations la ZEK conserve-t-elle ?

La ZEK enregistre une multitude d’informations sur votre situation financière. Il s’agit notamment:

- Informations sur le crédit : Informations sur les crédits en cours, y compris le montant du crédit, la dette restante, la durée et l’historique des paiements.

- Contrats de leasing : Données sur les contrats de leasing pour les voitures, les meubles et autres objets.

- les cartes de crédit : Informations sur les cartes de crédit, y compris le plafond de dépenses et les montants impayés.

- Arriérés et retards : la ZEK enregistre également des arriérés de paiement et des retards dans le règlement des obligations.

- Conseil en matière d’endettement et de poursuites : Les informations sur le conseil en matière d’endettement et les poursuites font également partie de l’entrée ZEK.

Les codes ZEK sous la loupe

La ZEK utilise des codes de solvabilité spécifiques pour identifier différents types d’informations dans vos enregistrements. Ces codes sont essentiels pour l’interprétation de votre situation financière et peuvent avoir une influence sur la manière dont les prêteurs évaluent votre solvabilité. Les codes ZEK les plus courants qui sont importants pour les prêteurs sont les suivants :

- 03 – Remboursement lent / souvent avec des rappels : Le code 03 indique que l’emprunteur a des difficultés à payer ses dettes à temps. Cela peut être dû à un remboursement retardé ou irrégulier de crédits, de mensualités de leasing ou de dettes de cartes de crédit. La présence de ce code signale aux prêteurs que l’emprunteur peut avoir des problèmes de paiement et qu’il existe une probabilité accrue de défaut de crédit.

- 04 – Mesures spéciales et retards de paiement : une entrée avec le code 04 indique des mesures spéciales et des retards de paiement. Cela peut signifier que l’emprunteur a déjà reçu des rappels ou que le prêteur a dû prendre des mesures spéciales pour réclamer des paiements. En règle générale, la présence de ce code entraîne directement le rejet des demandes de crédit ultérieures. Il peut toutefois y avoir des exceptions si un certain temps s’est écoulé depuis l’inscription et que l’emprunteur peut prouver une situation financière stable.

- 05 – Perte partielle/totale : le code 05 indique une perte partielle ou totale dans laquelle le prêteur a pu subir des pertes financières importantes. Cela peut être le cas lorsque l’emprunteur est insolvable ou ne peut plus honorer ses dettes. En règle générale, la présence de ce code entraîne directement le refus de contrats de crédit ultérieurs.

ZEK et crédits

Si vous souhaitez demander un crédit privé, comme un crédit de formation, la ZEK joue un rôle crucial dans l’octroi d’un tel crédit. Les prêteurs utilisent les informations contenues dans la ZEK pour évaluer le risque de défaut de paiement et la solvabilité d’un emprunteur potentiel.

Une inscription ZEK propre, qui ne comporte pas d’éléments négatifs tels que des arriérés de paiement, peut contribuer à ce que les prêteurs vous considèrent comme un client digne de confiance. D’un autre côté, des enregistrements négatifs peuvent réduire vos chances d’obtenir l’approbation d’un prêt ou entraîner des taux d’intérêt plus élevés.

Il est donc important de toujours garder un œil sur vos obligations financières et de vous assurer que vos inscriptions au ZEK sont correctes et à jour. Ainsi, vous avez le droit de vous renseigner vous-même afin de consulter les informations enregistrées à votre sujet. Cela peut s’avérer utile si vous avez l’intention de faire une demande de crédit.

Base de données ZEK – Qu’est-ce que c’est ?

La base de données ZEK est la pièce maîtresse du système de collecte et de gestion des informations sur le crédit en Suisse. Elle sert de lieu central de stockage des données pour toutes les informations relatives aux opérations de crédit, aux contrats de leasing et aux obligations financières des consommateurs. La base de données permet aux prêteurs et aux banques d’accéder rapidement et facilement aux informations pertinentes afin de prendre des décisions éclairées en matière d’octroi de crédit.

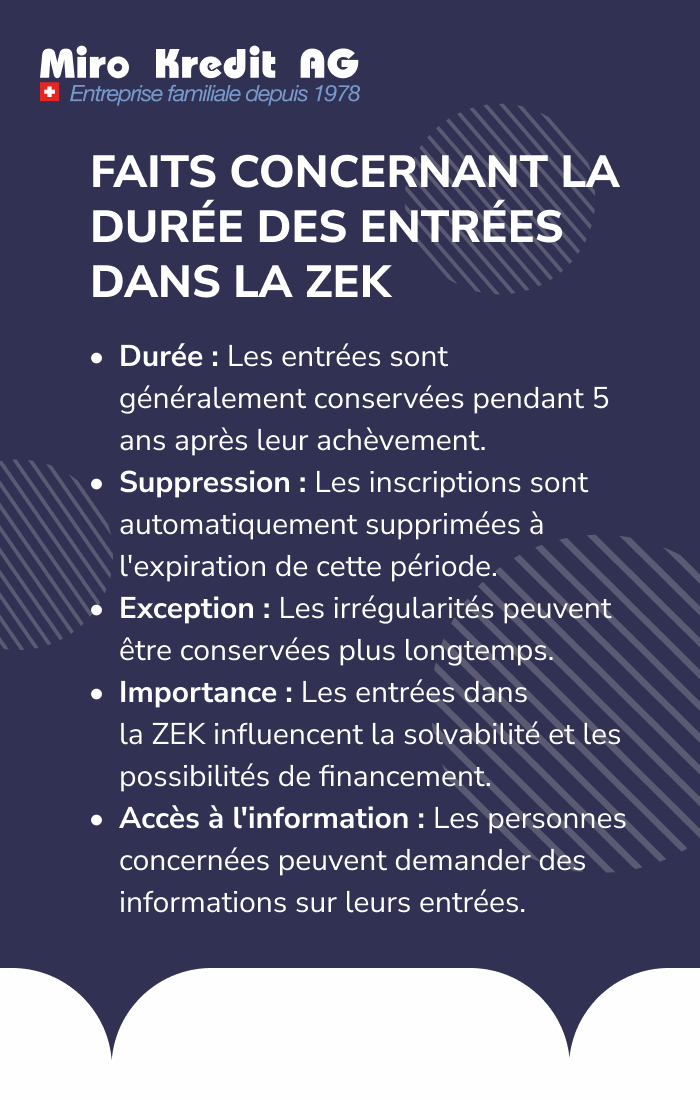

Toutefois, conformément à la loi sur la protection des données, les enregistrements ne peuvent être conservés qu’aussi longtemps que le principe de proportionnalité le permet. Ainsi, les données enregistrées dans la base de données de la ZEK sont soumises à des délais de conservation définis, qui peuvent être consultés dans le règlement de la ZEK. Les demandes de crédit ouvertes restent par exemple enregistrées pendant une période de trois mois, tandis qu’un avis de mise sous tutelle est conservé pendant 30 ans au maximum. Les problèmes avec les partenaires contractuels sont conservés pendant une durée de cinq ans. Dans certains cas, vous avez même le droit, en tant que consommateur, de demander une suppression, par exemple lorsqu’une inscription est incorrecte ou particulièrement obsolète.

FAQ

Conclusion

La base de données ZEK contient des informations détaillées sur les emprunteurs, y compris leur identité, leur historique de crédit, les crédits en cours et l’historique des paiements. L’accès à ces données permet aux prêteurs de mieux évaluer le risque de non-remboursement et de prendre des décisions de crédit avantageuses tant pour eux que pour les emprunteurs. Ainsi, les enregistrements ZEK jouent un rôle essentiel dans la garantie de la stabilité financière et de l’octroi correct de crédits en Suisse.

Exemple du calcul d’un crédit privé:

Montant du crédit: CHF 10 000 sans assurance. Période de remboursement: 12 mois

Les intérêts (frais totaux) sont de CHF 240.50 à CHF 574.25. Le taux d’intérêt effectif est de 4.5 % à 11.95 %. La période de remboursement de crédit possible est de 12 à 120 mois

Il est interdit d’accorder un crédit qui peut causer le surendettement de l’emprunteur (article 3 de la Loi sur la concurrence déloyale – UWG)